90后掌舵的化学发光生力军,亚辉龙的异军崛起之

2019年年底以来,新冠疫情的持续发酵将国内体外诊断(In Vitro Diagnosis,IVD)行业推向台前。不少中国IVD企业纷纷化身疫情防控急先锋,在很短的时间内完成了诊断试剂和仪器的开发研制,扛起疾病早期诊断的抗疫大旗。

这样的机遇也直接创造了IVD行业发展的历史,不少IVD企业去年营收增幅达到百倍、千倍,市场上一下子窜出不少百亿元市值的大公司。

眼下,这个百亿市值队列又新增一员。5月17日,深圳市亚辉龙生物科技股份有限公司(以下简称“亚辉龙”)在上交所科创板挂牌上市。发行价14.8元/股,开盘上涨339.2%,截至收盘涨幅回落至332.4%,市值约259亿元。

随着亚辉龙的上市,科创板上市企业也迎来首位90后掌舵人。亚辉龙董事长胡鹍辉出生于1991年,2012年12月起进入公司董事行列,目前直接持有43.60%的股权,并通过普惠投资持有9.12%的股权,合计持有亚辉龙52.72%的股权,为公司控股股东、实际控制人。

从主营业务看,亚辉龙主要从事以化学发光免疫分析法为主的体外诊断仪器及配套试剂的研发、生产和销售业务,以及部分非自产医疗器械产品的代理销售业务。

在这次疫情中,亚辉龙也利用其全自主研发的磁微粒吖啶酯直接化学发光免疫诊断技术,迅速研制出精准、快速、高通量的新冠病毒IgM和IgG抗体检测试剂盒,成为国内较早获批化学发光法新冠病毒抗体检测试剂盒CE认证的企业。

在招股书中,亚辉龙还多次强调自己的行业地位:公司已成长为国产化学发光领导品牌之一,核心产品获得了广泛的市场认可,三甲医院占有率超过40%,形成了突出的渠道和品牌优势。

但实际上,近几年来在国产化学发光领域,人们更为熟知的是市占率排在前三位的安图、新产业和迈瑞。在国产三巨头环伺的情况下,亚辉龙的成长有何独特性呢?它又是如何异军崛起的呢?

国产替代下的机遇近几年来,IVD设备和试剂所属的医疗器械市场已逐渐变得规模可观。

据医械研究院统计和测算,2019年我国IVD行业市场规模约为700亿元,同比增长15.9%;近5年我国IVD行业复合增长率达15.91%,预计未来3年行业继续保持15%左右的高增速,在2022年有望达到1224亿元。

市场空间虽然庞大,但对国内IVD企业却并不“友好”。

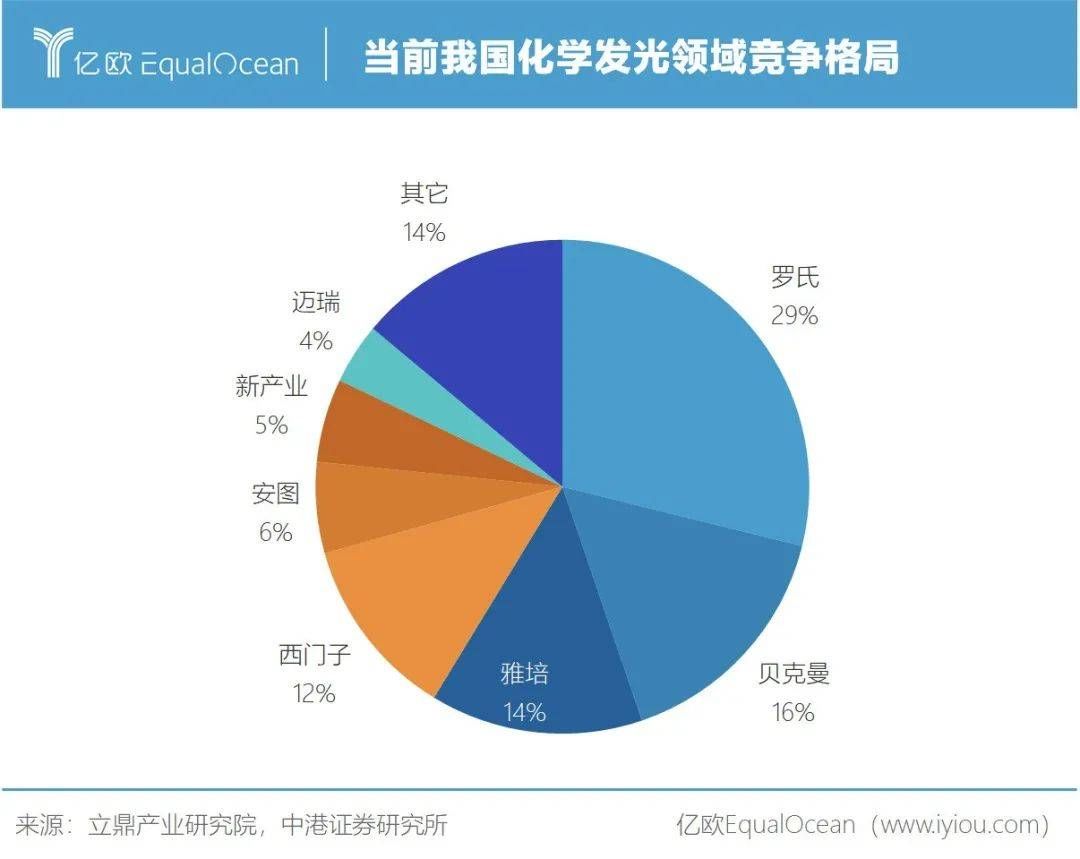

海外厂商起步较早,已经凭借技术和产品优势提前占位中国市场。如今,体外诊断四大家族罗氏、雅培、贝克曼和西门子,占据了全球过半的IVD市场和70%的国内市场。除了四大家族外,还有赛默飞、希森美康等细分领域的巨头,“4+X”的市场格局已经形成。

海外巨头除了有技术和产品上的优势外,还有强大的品牌背书能力。亚辉龙的首席科学家夏福臻曾供职于迈瑞,他曾在采访中表示,尽管当时迈瑞产品质量与罗氏不相上下,但是客户仍然倾向于选择罗氏的产品,这是一种“先入为主”的惯性。

不过,基层医疗体系的完善以及国家政策的支持,为国内IVD厂商带来了新的机遇。

近几年,国家不仅加大医疗投入,还着力推进医疗机构的下沉,基层医疗机构的数量不断增加。国家卫健委的统计数据显示,截至2019年11月底,全国医疗卫生机构数量为101.4万个,其中基层医疗卫生机构已经达到96.0万个。

凭借产品、服务本地化以及性价比上的优势,国内IVD厂商虽然难以在三级医院等大型医疗机构与海外巨头直接抗衡,但逐渐成为下沉市场的主要受益者。

与此同时,国家正大力推进医疗器械国产化。

2015年10月,国家制造强国建设战略咨询委员会发布的《重点领域技术线路图(2015 版)》提到,到2020年县级医院国产中高端医疗器械占有率达到50%,国产核心部件国内市场占有率达到60%;到2025年,县级医院国产中高端医疗器械占有率达到70%,国产核心部件国内市场占有率达到80%。

国产替代趋势对国内IVD行业来说无疑是利好消息,克服研发困难、提供性能相近的设备和试剂,成为国内厂商抓住市场机遇的关键。

从代理到自主产品然而,自研自产绝非易事。

20世纪70年代,我国IVD产业基础几乎为“零”。直到改革开放,各省的临床检验中心相继成立,我国IVD产品的研制和引进才快速起步。

进入20世纪90年代,一大批IVD生产企业和进口代理企业犹如雨后春笋般不断涌现,但产品多为简单的模仿和进口。

上一篇:专家齐聚讨论化学化工行业发展趋势

下一篇:没有了